半導体レバレッジ3倍!SOXL徹底解説

こんにちは、YOUです!今回は、リスクを追いながらも高リターンを狙えるETF、「SOXL」について徹底解説します。SOXLは、私が保有しているETFの中でも特にリスクが高いですが、その分リターンも大きい投資商品です。この記事では、SOXLの基本情報から投資結果、そしてリスクとリターンのバランスについて詳しく説明します。ぜひ、最後までお読みください!

SOXLとは何か?

SOXLの基本情報

SOXLの正式名称は「Direxion デイリー 半導体株 ブル 3倍 ETF」です。このETFは、NYSE Semiconductor Indexのパフォーマンスを300%に増幅させることを目指しています。ETF(上場投資信託)とは、株式市場に上場されている投資信託のことで、特定の指数に連動するように設計されています。例えば、VOOはS&P500に連動するETFですが、SOXLは半導体関連の指数に連動しています。

NYSEセミコンダクターインデックスとは?

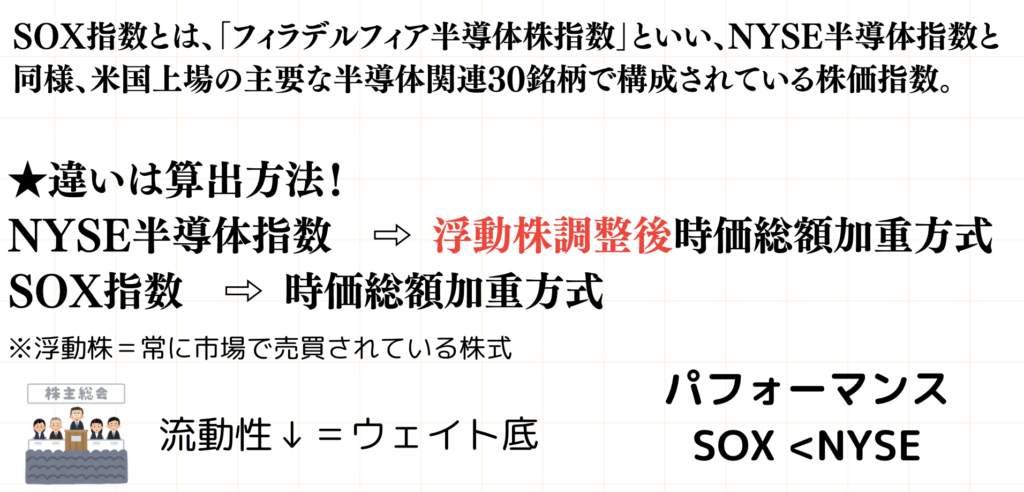

NYSEセミコンダクターインデックスは、日本語で「NYSE半導体指数」といい、アメリカの代表的な半導体企業30銘柄で構成される指数です。例えば、エヌビディアやブロードコムなどが含まれています。この指数とよく比較されるのが、SOX指数(フィラデルフィア半導体株指数)です。SOX指数も同様に、アメリカ上場の主要な半導体関連企業で構成されていますが、計算方法が異なります。

- NYSE半導体指数: 浮動株調整後時価総額加重方式

- SOX指数: 時価総額加重方式

この違いにより、浮動株比率が調整されているかどうかが異なります。浮動株とは市場で頻繁に売買される株式のことを指し、例えば、大株主が大量に保有している株式は流動性が低く、NYSE半導体指数ではウェイトが低くなります。

SOXLの投資戦略とリスク

SOXLの運用会社「Direxion」

SOXLを運用するのは、1997年に設立された米国のETF運用会社「ディレクション」です。同社はリスクを回避する投資家ではなく、リスクを取るトレーダー向けにレバレッジやインバースETFを提供しています。SOXLはその中でも最も人気のある商品です。

ディレクションは、ニューヨーク、ボストン、香港に拠点を置き、世界の機関投資家や個人投資家に向けてETFを提供しています。現在、同社の運用資産は約243億ドルに達しており、70種類以上のETFを運用しています。

ブル3倍の仕組みとは?

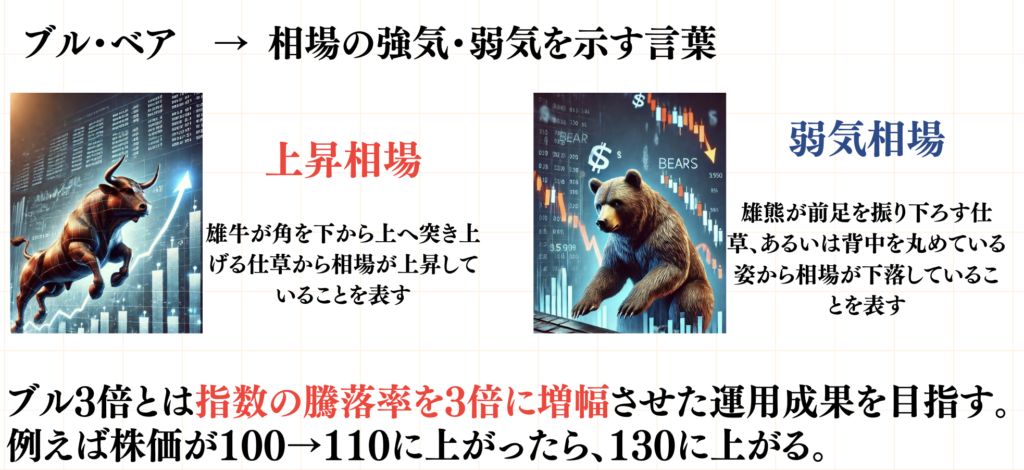

株式市場には「ブル」と「ベア」という言葉があります。「ブル」は強気相場を意味し、「ベア」は弱気相場を意味します。SOXLはブル3倍ETFなので、指数の騰落率を3倍に増幅させることを目指します。例えば、ある株価が100ドルから110ドルに上がると、SOXLは130ドルまで上がる可能性があります。

リスクと注意点

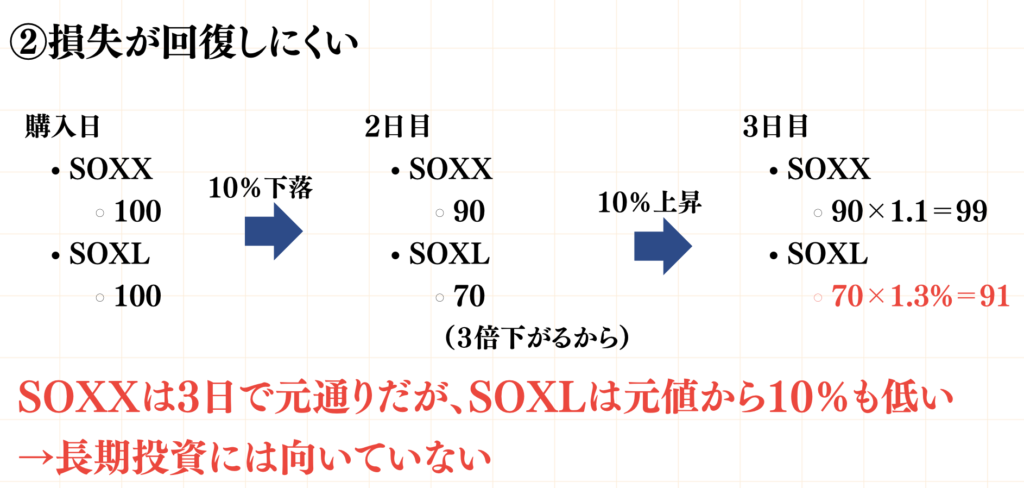

ただし、SOXLのようなレバレッジETFにはリスクがあります。具体的には以下の2点が重要です。

1.下落時のリスクが3倍: 株価が上昇する場合は3倍のリターンが期待できますが、逆に下落する場合は3倍の損失を被ることになります。例えば、あるETFが14%下がった場合、SOXLはその3倍、つまり42%の下落となります。

2.損失回復が難しい: 仮に30%の損失を出した場合、その損失を取り戻すためには30%以上の上昇が必要です。これは、レバレッジの効果がマイナスに働くため、同じパーセンテージの上昇では損失を回復しきれないことを意味します。

このような理由から、SOXLは長期投資には向かないと言われることが多いです。特に市場が上下に変動する際、レバレッジETFは大きなリスクを伴います。

SOXLのパフォーマンスと投資状況

SOXLの純資産額と経費率

SOXLの純資産額は116億ドル(約1.5兆円)で、日本で人気の「eMAXIS Slim全世界株式(オール・カントリー)」の約3.7兆円と比較すると、規模は半分程度です。

SOXLの分配金は年4回で、利回りは0.89%です。このETFは売却益を狙うためのもので、配当金目的ではありませんが、100万円投資して年間5000円程度の分配金が得られるのは悪くありません。

経費率は0.72%とやや高めですが、レバレッジETFとしては妥当な水準です。日本のアクティブファンドと比べると、まだ低い方と言えます。

組み入れ銘柄とセクター比率

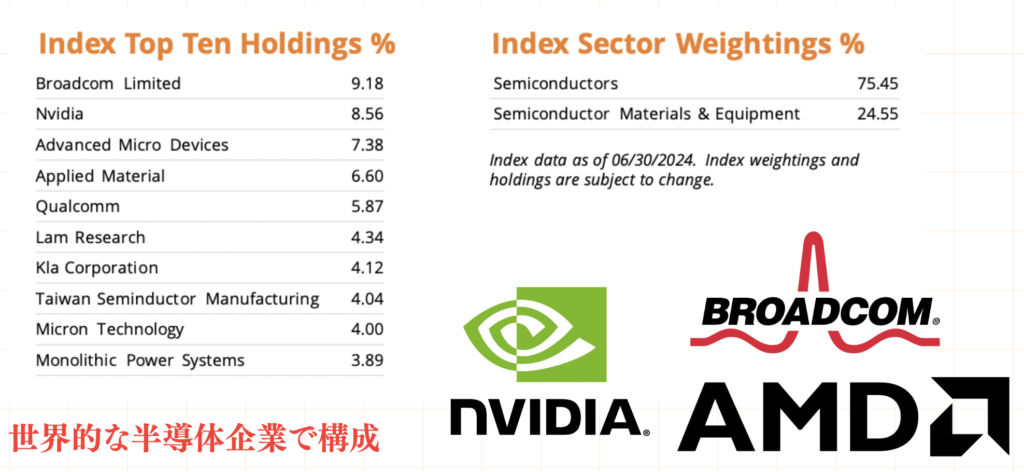

SOXLの組み入れ銘柄のトップ10は以下の通りです。

- ブロードコム リミテッド: 9.18%

- エヌビディア: 8.56%

- アドバンスト マイクロ デバイセズ: 7.38%

- アプライド マテリアルズ: 6.60%

- クアルコム: 5.87%

- ラム リサーチ: 4.34%

- ケーエルエー コーポレーション: 4.12%

- 台湾セミコンダクターマニュファクチャリング: 4.04%

- マイクロン テクノロジー: 4.00%

- モノリシック パワー システムズ: 3.89%

セクター比率は、半導体が75.45%、半導体材料および設備が24.55%を占めており、半導体関連企業で構成されていることがわかります。

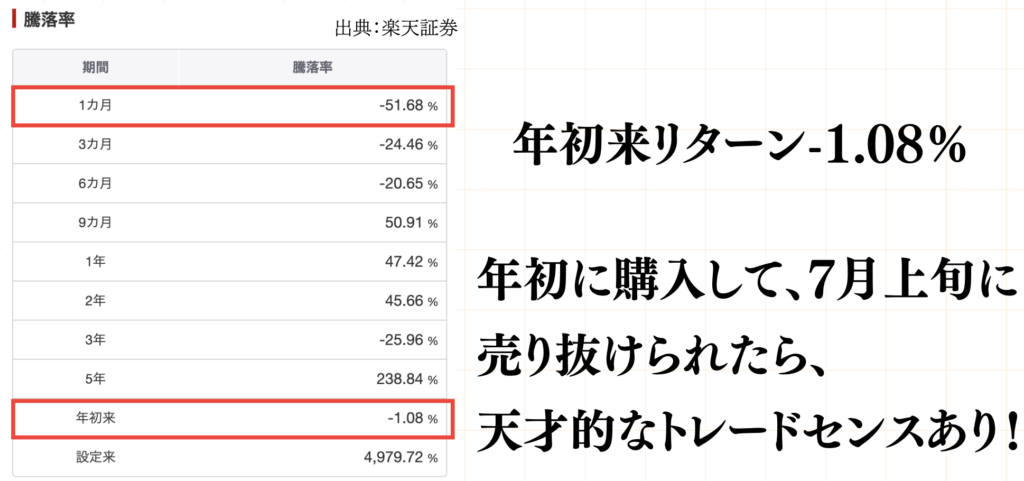

騰落率とパフォーマンスの特徴

SOXLの年初来リターンは-1.08%となっており、直近1ヶ月では-51.68%と大幅な下落を記録しています。このように、半導体関連株が下落すると、SOXLも大きな影響を受けます。

一方で、5年チャートで見ると、VOOが+87%の成長を示す中、SOXLは+256%と大幅なパフォーマンスを発揮しています。この点からも、SOXLは長期投資に向かないと言われるものの、過去のパフォーマンスを見ると、レバレッジETFの魅力が感じられます。

私のSOXL投資状況

私自身のSOXLの投資状況を振り返ると、投資金額は389,673円で、時価評価額は420,336円、評価損益は-30,663円(-6.79%)となっています。2021年12月から投資を始めたのですが、ちょうど高値掴みをしてしまい、その後2022年から2023年にかけて株価は下落し続けました。しかし、2023年には徐々に回復し、現在では損益率も-6.79%まで戻ってきています。

SOXLの投資戦略と今後の展望

半導体セクターの長期成長性

半導体は、テクノロジーの進展に不可欠な要素であり、AI、5G、自動運転車、IoTなど、今後も成長が期待される分野で広く利用されています。SOXLはこの成長に対して3倍のレバレッジをかけているため、半導体セクターが上昇すれば、SOXLもそれ以上のパフォーマンスを期待できます。

リスク管理の重要性

SOXLはレバレッジETFであり、日々の価格変動に対して3倍の感度を持ちます。これにより、短期的には高リスクですが、長期的な視点ではリスクを十分に理解した上で運用すれば、ポートフォリオ全体のリターンを向上させる可能性があります。しかし、SOXLの特性上、価格変動(ボラティリティ)が非常に大きいため、リスク管理が何よりも重要です。

リスク管理の具体的なポイント

- 資金の分散: まず、SOXLに全資金を投入することは避けるべきです。レバレッジETFは高リスク・高リターンの投資商品なので、投資資金の一部のみをSOXLに割り当て、他の低リスク商品と組み合わせることでリスクを分散させるのが賢明です。

- 売買タイミングの見極め: SOXLのようなレバレッジETFは短期売買に向いているため、市場の動きを見極め、適切なタイミングで売買を行うことが求められます。特に、大きな価格変動が予想されるイベント前後では、慎重な判断が必要です。

- 損切りルールの設定: 大きな損失を避けるためには、あらかじめ損切りラインを設定し、そのラインに達した場合には感情に流されずに売却することが大切です。損失を最小限に抑えるためのストップロス注文を利用することも有効です。

- 長期保有戦略の再検討: SOXLの過去のパフォーマンスを見ると、長期保有が成功する可能性もありますが、それは市場が強気である期間に限ります。弱気相場が予想される場合には、一度ポジションを解消するか、他の投資商品にシフトすることを検討するべきです。

SOXLの将来性と私の見解

半導体市場の展望

今後、半導体市場は引き続き成長が期待されています。特にAI技術の進展や5Gの普及、自動運転技術の開発など、半導体の需要を押し上げる要因は数多く存在します。SOXLはこれらの成長分野に直接投資する手段として魅力的です。

SOXLのポテンシャル

SOXLは、これらの成長分野の恩恵を受ける可能性が高い一方で、リスクも伴います。特に、急激な市場の変動や、予期せぬマクロ経済の影響がある場合、SOXLの価格は大きく変動する可能性があります。そのため、投資の際には常に市場の動向を注視し、リスクに対して柔軟に対応できるよう準備しておくことが重要です。

結論:SOXLはどう使うべきか?

SOXLは、半導体セクターの成長に賭ける投資家にとって非常に魅力的な商品です。しかし、その特性上、短期的なリスクが高く、また長期投資には慎重なアプローチが求められます。

短期トレーダー向け: 市場の動きを見極め、短期的に高リターンを狙うトレーダーには、SOXLは適した投資商品です。特に、市場が強気である時期にレバレッジを活用してリターンを最大化することができます。

長期投資家向け: 一方、長期投資を目指す投資家には、SOXLをポートフォリオの一部として活用し、リスクを分散させる戦略が推奨されます。例えば、他の低リスクのETFや債券と組み合わせることで、全体的なポートフォリオのリスクを抑えつつ、高リターンを狙うことが可能です。

SOXLは、その大きなリターンの可能性と同時に高いリスクも伴う商品であるため、投資家としては慎重な判断が求められます。特に、半導体セクターの成長に自信がある場合、または短期的に市場が強気であると判断した場合には、SOXLは非常に有力な選択肢となるでしょう。

今後も、SOXLの動向や半導体市場のニュースに注目しながら、適切な投資判断を行ってください。

まとめ

今回の解説で、SOXLのリスクとリターンのバランス、そして投資戦略について理解していただけたでしょうか?SOXLは非常に魅力的な投資商品ですが、リスク管理を徹底することが成功の鍵です。今後もSOXLの投資状況や最新情報をお伝えしていきますので、ぜひ引き続きチャンネル登録やブログのフォローをお願いします!

それでは、次回の記事や動画でお会いしましょう。ありがとうございました!